Pravidlá finančného investovania možno v ekonomickom svete rozdeliť do štyroch základných princípov. Každý z nich má svoju špecifickú silu. Poprosili sme preto kolegyňu, aby nám povedala, ako ju využiť vo svoj prospech.

Tipov prečo, ako a kam investovať je veľa. Dôležité je zvoliť ideálnu cestu, kde by mala fungovať rovnováha medzi:

- potrebou voľného prístupu k financiám;

- plánovaním budúceho využitia financií;

- predstavou o výške výnosu a o tom, ako zisk dosiahnuť;

- strachom z rizika a vlastnej sebareflexie.

ZEM - začiatočník

Dôverujeme pevnej pôde pod nohami, ktorá plodí ovocie. Pokladnička býva v detstve prvým sporiacim nástrojom. Vidíte svoje peniaze pribúdať a nájdete tam presne toľko, koľko ste vložili. Postupom času človek pochopí, že je potrebné myslieť na budúcnosť. Neskúsenosť nás však drží pri zemi a tak vyhľadávame bezpečnejšie investície, akými sú napríklad penzijné fondy, stavebné sporenie, alebo dlhopisové fondy.

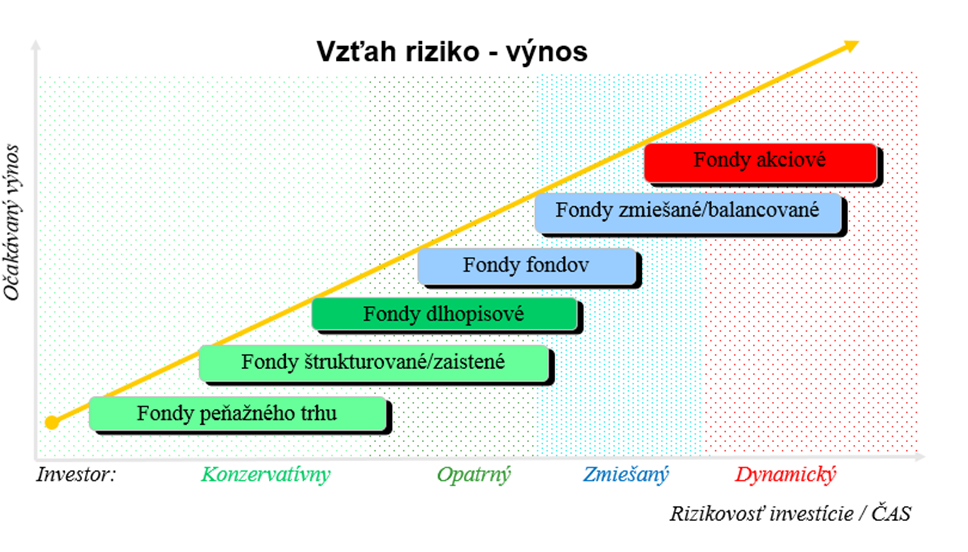

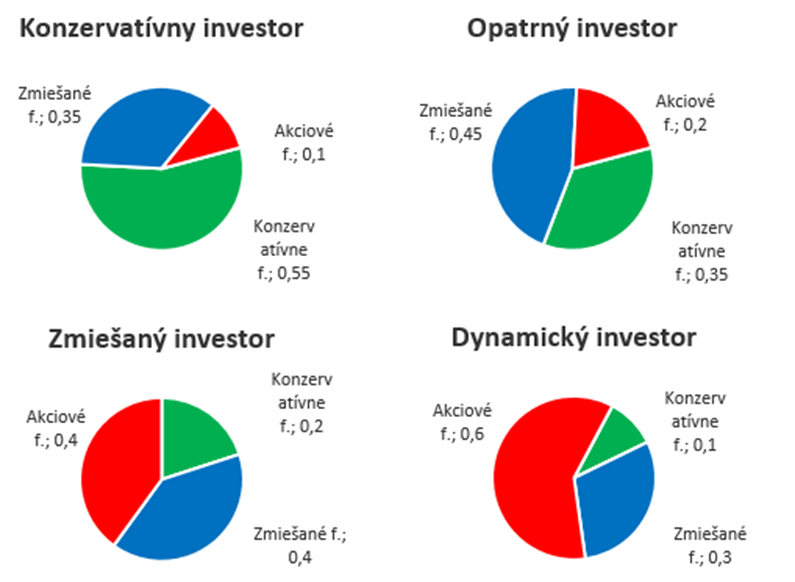

Možno poznáte dobrú radu, že sa neoplatí všetko vsadiť na jednu kartu. Keď prehráme, nezostane nám nič. Šikovný investor nesporí do jedného produktu, ale ukladá peniaze na niekoľko miest. Tomuto rozkladaniu investícií sa hovorí diverzifikácia. Zvoliť môžete tzv. kolektívne investovanie do fondov, ktoré pre začínajúceho, konzervatívneho či opatrného investora poskytujú napríklad fondy peňažného trhu, dlhopisové, garantované alebo fondy tzv. zaistené.

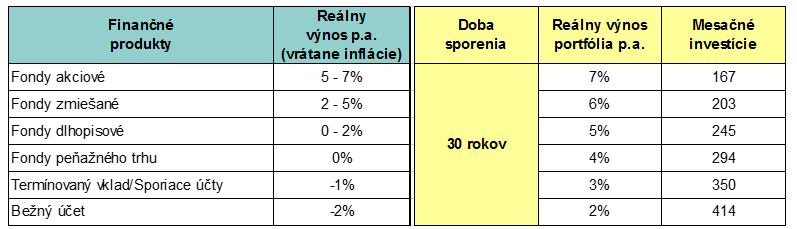

Výnos týchto bezpečnejších "zemských" investícií prináša maximálne pokrytie inflácie, čiže vytvára istotu zachovania hodnoty peňazí v čase. Keď sa pozriete na čistinku alebo kopček, sú to jemne sa rysujúce horizonty. Podobne krivka týchto investícií je mierna. Áno, sú tu aj hory, napríklad investície v rozvojových krajinách. Tie môžu prinášať vyšší zisk, ale aj prípadné zakolísania pod zainvestovanú hodnotu. Keď sa na horách pošmykneme, môže byť pád bolestivý. Preto sa rozhodujte a zvoľte také dlhopisové investície, kde sa budete cítiť isto na svojich nohách. Ako skúsený turista potom môžete byť odvážnejší a sporiť do dlhopisov, ktoré prinášajú potenciálne vyšší zisk, spojený však s vyšším rizikom.

VODA - námorník

Bez vody neprežijeme viac ako 5 dní. Už ste vyskúšali bezpečné vody investovania a túžite sa vydať na more. Máte našliapnuté stať sa zmiešaným investorom "námorníkom". Zaujímajte sa o fondy, ktoré možno prirovnať k vodnému elementu. Patria medzi ne fondy zmiešané/balancované alebo fondy fondov (fondy, investujúce do fondov). Kombinujú bezpečnejšiu formu investícií (dlhopisové cenné papiere, pokladničné poukážky, sporiace účty) s rizikovými investíciami (akciami).

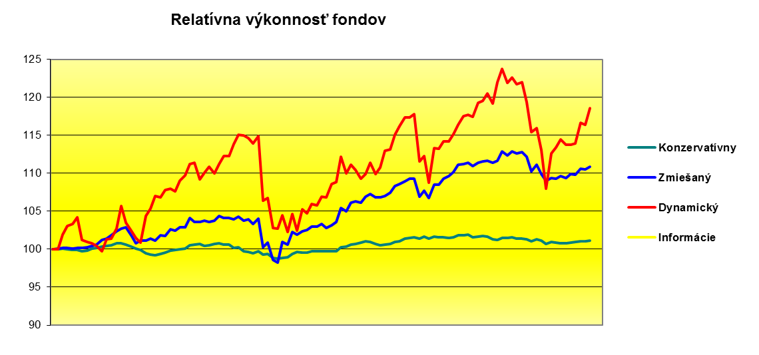

Každý námorník vie, že rieky sú pokojnejšie a more dokáže búriť poriadnymi vlnami. Podobne ako hladina mora či oceánu sa pohybuje aj krivka investičného výnosu zmiešaných fondov. Hodnota investície kolíše - stúpa a klesá podľa vývoja finančného trhu. Vyššie rozmedzie kolísania spôsobuje podiel akcií v týchto fondoch. Akcie sa správajú ako počasie, ovplyvňujúce veľkosť vĺn alebo graf zhodnotenia zmiešaných fondov.

Túžite byť námorníkom vo svete investícií, ale trpíte morskou chorobou? Môžete sa na cestu pripraviť. Vyskúšajte investíciu v zmiešaných fondoch iba časťou nasporených peňazí, a zhodnoťte, ako plavbu zvládate. Pre tento typ investovania potrebujete tiež viac času. Ten lieči nielen morskú chorobu, ale aj investície. Čím viac času, tým viac príjemných zážitkov s týmto atraktívnym štýlom investičného cestovania.

OHEŇ - dobrodruh

Oheň vzbudzuje rešpekt. Hovorí sa, že je dobrý sluha, ale zlý pán. Napriek tomu každý skúsený investor vie, že oheň predstavuje aj "životný štýl". Je to energia, ktorú nutne potrebujeme na prežitie. Bez tohto živlu sa nezaobídeme.

Investor "námorník" už spoznal chuť investičnej energie formou akcií, a tak hľadá nové príležitosti. Stáva sa z neho dynamický investor "dobrodruh". Vďaka dlhodobému investičnému horizontu môže riskovať. Každý sa v živote spáli a to je dobre, pretože bez negatívnej skúsenosti nie je poučenie. Prekonanie prekážok umocňuje radosť, s ktorou oslavujete dosiahnutý úspech.

Vývoj grafov akciových fondov má podobu plameňov. Zisk v akciových fondoch posilnite a zabezpečte investovaným časom. Dobrodružstvo, podložené dlhodobým investovaním, je nutné viac rozkladať. Akciové fondy ponúkajú rozloženie / diverzifikáciu podľa územia (SR, Európa, Amerika, Ázia, ekonomicky vyspelé alebo rozvojové krajiny) a tiež podľa odvetví (napr. strojárstvo, bankovníctvo, telekomunikácie, zdravotníctvo, IT a pod.). Opis investičnej stratégie fondov (plán - čo a kam investujú) je na vysledovanie v "Štatúte" (obchodných podmienkach) každého z nich. Pre tento akciový svet je nutnosťou emocionálna stabilita a trpezlivosť.

VZDUCH - informácie

Bez vzduchu neprežijeme viac ako pár minút. Je všade okolo nás. "Informácie" sú vzduchom investičného sveta. Pre investora sú to základné informácie typu právne predpisy, poplatková politika fondov, rôzne informačné dotazníky a všetky správy o svetovom dianí. Zdôrazniť treba aj daňové povinnosti súvisiace s investovaním.

Informácia (denná, mesačná alebo ročná) ovplyvňuje trend finančných trhov. Priamo pôsobí na vývoj cenných papierov (akcií, dlhopisov) a teda i fondov. Predstavte si, že letíte balónom. Ste závislí na smere vetra, aj na tom, ako je balón riadený. Vietor sú informácie a ten kto riadi balón je správca fondu, rozhodujúci, ako s prostriedkami bude nakladať. Výber investičnej stratégie a typu fondu určuje, ako má byť zainvestované.

Všetky 4 živly sú dôležité a majú v investičnom svete zmysel. Využívajte ich výhody a pracujte s ich nevýhodami. Zvážte, aký typ investora ste, podľa vašej skúsenosti a povahy. Podľa toho sa rozhodnite, ktorú investíciu a v akom pomere využijete.

Kolektívne investovanie je vhodný prostriedok, ako sa zabezpečiť do budúcnosti či splniť svoje túžby. Zároveň buďte zodpovední k rizikám, ktorých nevýhody riešte dostatočným časovým horizontom a eliminujte pravidelnými investíciami. Pravidelnosť vkladov znižuje riziko a tvorí priemerné hodnoty, ktoré vás z dlhodobého hľadiska príjemne prekvapia a povedú vás k investičnej nezávislosti.

Napríklad, ak máte 30 rokov, máte príjem cca 1 200 EUR a záujem mať rentu za 30 rokov v tej istej výške, tak pri inflácii 2% ročne musíte vytvoriť kapitál 204 000 EUR (renta od 60 do 85 rokov).

Konzervatívny investor, ktorý investuje iba do fondov dlhopisových, by mal sporiť viac ako 400 EUR mesačne. Naopak dynamický investorovi bude stačiť suma o niečo väčšia, než je 160 EUR mesačne.

Vo finančnom investovaní voľte medzi štyrmi živlami s rozvahou, ale aj s príjemným mrazením z rizika s tým spojeným.

Veronika Kalátová

Dôležité upozornenie:

mBank týmto upozorňuje klienta, že s investovaním do finančných nástrojov môže byť spojené riziko straty celej investície. mBank upozorňuje klienta, že klient môže v dôsledku obchodov s finančnými nástrojmi prevziať okrem nákladov na nadobudnutie týchto finančných nástrojov aj ďalšie finančné a iné záväzky vrátane prípadných podmienených záväzkov. mBank preto odporúča, aby sa klient pred investovaním do subjektov kolektívneho investovania a zadávaním pokynov oboznámil najmä s kľúčovými informáciami pre investorov, so štatútom a prospektom a prípadne ďalšími dokumentmi zverejnenými príslušným subjektom kolektívneho investovania, poradil sa so svojimi odbornými poradcami a neuskutočňoval obchody, pokiaľ úplne nerozumie ich podmienkam a rizikám s nimi spojenými, vrátane rozsahu potenciálnej straty klienta.

Investícia do finančných nástrojov zahŕňa riziká súvisiace s ich špecifickými črtami alebo činnosťami, ktoré sa majú vykonať alebo ktorých cena je závislá od zmien na finančných trhoch, na ktoré mBank nemá vplyv. mBank preto upozorňuje klienta, že ceny, úrokové miery, obchodovateľnosť, výkonnosť alebo iné parametre v minulosti dosiahnuté finančnými nástrojmi, vo vzťahu ku ktorým môže klient zadávať pokyny, žiadnym spôsobom nenaznačujú a nezaručujú hodnoty budúcich parametrov takýchto finančných nástrojov a parametre takýchto finančných nástrojov sa môžu meniť, najmä stúpať či klesať a predpokladané či možné výnosy niektorých finančných nástrojov nie sú zaručené; doterajší výnos nie je zárukou budúcich výnosov. Zaručená nemusí byť ani návratnosť investovanej čiastky.

Ďalšie aspekty a riziká spojené s investovaním do subjektov kolektívneho investovania obsahujú Informácie o finančných nástrojoch a rizikách dostupné na webovom sídle mBank.

mBank

mBank